Immobilier : Pourquoi les Américains louent-ils au lieu d’acheter ?

Les Américains sont souvent propriétaires, et une question se pose en conséquence souvent : “pourquoi un grand nombre d’entre-eux continuent-ils de louer alors qu’ils pourraient (comme les autres) acheter et que leur remboursement de prêt serait inférieur au montant de leur loyer ?

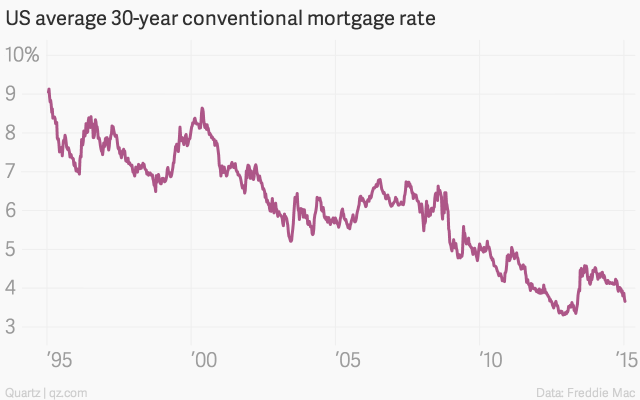

Réponse avec Vincent Ricaud, président d’Investus Realty, à Sarasota, qui est spécialiste de l’investissement immobilier en Floride : “En effet, le prêt immobilier standard américain est d’une durée de 30 ans. On s’endette encore ici à 3.80% à taux fixe. Bonanza (aubaine en français), me direz-vous ?

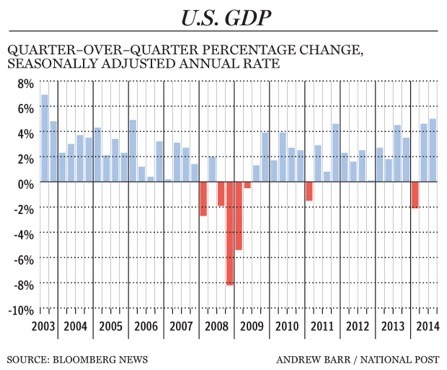

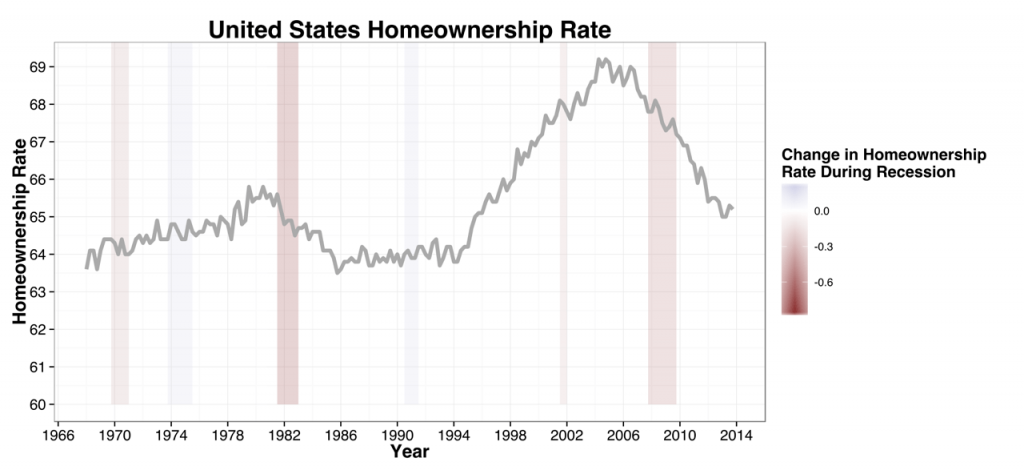

Pourtant, ll y a eu 5 millions de locataires supplémentaires aux Etats-Unis entre 2005 et 2012, alors qu’on a moins construit durant cette période de “crise”. Le terme de crise ou “récession” a d’ailleurs bon dos. En fait, après la crise de 2008, la véritable récession s’est terminée très vite. D’après le National Bureau of Economic Research, la récession (baisse du PIB) a débuté en décembre 2007 et s’est terminée en juin 2009. Cela fait 6 ans, tout de même !

Prenons une maison de $200,000 environ, avec trois chambres, deux salles de bains, dans une banlieue résidentielle agréable de Sarasota où se trouvent de bonnes écoles (Suburbia, le terme de “banlieue” n’a pas du tout le même sens en France et aux Etats-Unis). Elle se louera environ $1,700 par mois. Le remboursement de prêt pour acquérir la même maison serait quant à lui inférieur à $1,000 par mois. Les américains étant des êtres très rationnels et analytiques (quelquefois malgré les apparences), il ne peut pas y avoir un mystère là-dedans, tout au plus un paradoxe que nous allons élucider.

Prenons une maison de $200,000 environ, avec trois chambres, deux salles de bains, dans une banlieue résidentielle agréable de Sarasota où se trouvent de bonnes écoles (Suburbia, le terme de “banlieue” n’a pas du tout le même sens en France et aux Etats-Unis). Elle se louera environ $1,700 par mois. Le remboursement de prêt pour acquérir la même maison serait quant à lui inférieur à $1,000 par mois. Les américains étant des êtres très rationnels et analytiques (quelquefois malgré les apparences), il ne peut pas y avoir un mystère là-dedans, tout au plus un paradoxe que nous allons élucider.

Première chose : le remboursement de prêt ne couvre pas la même chose que le loyer. Le propriétaire conserve à sa charge l’intégralité des impôts fonciers, les charges de copropriété (en lotissement), l’assurance des murs, l’entretien et les réparations, l’électroménager fourni avec le logement. Cela peut représenter $300 à $400 par mois pour rendre les choses comparables. Plus de la moitié de la différence s’explique de cette manière.

Mais là n’est pourtant pas l’essentiel. Pour acheter, il faut (non pas un seul mais tous ces critères en même temps) :

-

de l’épargne disponible

-

un travail stable

-

la perspective de rester au moins 4 à 5 ans au même endroit sans être obligé de revendre dans l’urgence

-

un “credit score” (score de crédit) correct (un historique de défauts de paiement vous empêchera d’emprunter)

-

pas de dettes trop importantes (de type crédit de voitures, cartes de crédits…)

Beaucoup d’américains ne respectent pas au moins un de ces critères. Cela en fait pourtant de bons locataires. Le locataire n’est pas obligatoirement un propriétaire en puissance qui n’a pas les moyens d’emprunter.”

Beaucoup d’américains ne respectent pas au moins un de ces critères. Cela en fait pourtant de bons locataires. Le locataire n’est pas obligatoirement un propriétaire en puissance qui n’a pas les moyens d’emprunter.”

De fait, durant la folle spéculation qui a précédé la crise de 2007, le raisonnement était le suivant : “je peux acheter n’importe quoi, de toute manière cela ne me coûte rien, j’emprunte tout, mon investissement augmente de 10% par an et je vais gagner de l’argent sans rien faire”.

Les banques étaient trop heureuses de prêter, puisqu’elles revendaient immédiatement le prêt à des investisseurs sans en porter le risque. Il n’en est plus tout à fait de même aujourd’hui. “Même si l’immobilier a recommencé à augmenter régulièrement au rythme annuel de 4 à 5% actuellement”, poursuit Vicent Ricaud , “l’acheteur américain est devenu beaucoup plus prudent. Il sait qu’il supportera longtemps les conséquences de ses mauvaises décisions. La banque sait qu’elle ne pourra plus revendre ses créances douteuses en les titrisant avec la complicité des agences de notation. Le marché aujourd’hui me paraît beaucoup plus sain et équilibré.

Les banques étaient trop heureuses de prêter, puisqu’elles revendaient immédiatement le prêt à des investisseurs sans en porter le risque. Il n’en est plus tout à fait de même aujourd’hui. “Même si l’immobilier a recommencé à augmenter régulièrement au rythme annuel de 4 à 5% actuellement”, poursuit Vicent Ricaud , “l’acheteur américain est devenu beaucoup plus prudent. Il sait qu’il supportera longtemps les conséquences de ses mauvaises décisions. La banque sait qu’elle ne pourra plus revendre ses créances douteuses en les titrisant avec la complicité des agences de notation. Le marché aujourd’hui me paraît beaucoup plus sain et équilibré.

Contrairement aux apparences, la politique visant à développer l’accession à la propriété n’a pas commencé dans les années 2000. Les racines en sont beaucoup plus profondes. Elles datent de l’administration Clinton, dès 1994, lorsque l’accession à la propriété est devenue un objectif en soi, la “National Ownership Strategy”. Le raisonnement – discutable – était qu’un propriétaire vaut mieux qu’un locataire : il accède au rêve américain de la propriété individuelle, il bâtit un patrimoine, il sécurise sa retraite, prépare l’avenir de ses enfants… Le Président Bush au début des années 2000 a largement poursuivi cette politique. Nous ne sommes pas dans une controverse Démocrates-Républicains mais véritablement dans un choix de société unanime.

De fait, lorsqu’on reste 20 ou 30 ans dans la même maison, peu importe que le marché monte ou baisse. On rembourse en intégralité son emprunt, on créée du capital, on stabilise une famille. C’est le vieil adage des boursicoteurs : “pas vendu, pas perdu”.

Ce monde-là n’est plus le monde d’aujourd’hui, celui des “hipsters” et des “Millenials”.

A contrario, lorsque la valeur accumulée sert à réemprunter pour un second ou troisième crédit qui sert à acheter un pickup truck, payer les études universitaires de ses enfants, ou pire financer des traitements médicaux non couverts par son assurance-santé, lorsqu’on perd son emploi, qu’on déménage, qu’on est muté, qu’on divorce, le raisonnement ne tient plus. Lorsqu’au lieu de monter en permanence sans jamais baisser, le marché immobilier chute de 50% d’un coup, comme entre 2007 et 2010, le raisonnement ne tient plus non plus, surtout pour ceux qui doivent revendre à ce moment pour une des raisons invoquées plus haut.

L’achat de la résidence principale à crédit n’est plus l’autoroute vers la richesse accumulée… mais il peut se transformer en pente glissante vers la désolvabilisation et l’exclusion du système financier.

Le résultat en est le suivant:

-

Les américains achètent de plus en plus tard et non dès leur premier emploi.

-

Ils accèdent à la sécurité financière beaucoup plus tard après avoir remboursé des emprunts étudiants importants.

-

La constitution de couples stables et les enfants (raison majeure pour laquelle on déménage et on achète) arrive plus tard. En attendant, on reste en location.

-

On divorce plus (et souvent on part en location).

-

L’emploi est moins stable, on doit en changer plus souvent, et même en changeant de région.

Le pourcentage d’américains propriétaires (ownership rate) n’a de fait pas évolué tant que ça par rapport à ses bases historiques :

1960 62,1% d’américains propriétaires

1970 64,2%

1980 65,6%

2000 67,4%

2004 69,0% (le maxi)

2009 67,4%

2015 63,9% (encore en chute actuellement)

A titre de comparaison, ce taux est de 63,7% en France, 69% au Canada et 72,3% en Belgique.

La situation américaine n’est donc anormale ni historiquement, ni comparativement à d’autres économies développées. Les Américains ne sont pas une “nation de propriétaires”… Et les Belges, les Canadiens ou les Français une “nation de locataires”.

La conclusion de tout ça : les Américains ne sont pas devenus d’un coup une nation de locataires après avoir été une nation de propriétaires. Certains excès ont simplement été corrigés. Le bon côté de la culture américaine est qu’on fait confiance à l’économie de marché sans chercher à tout réguler. Il y a donc de nombreux investisseurs qui se sont positionnés depuis 5 ans à l’achat aux Etats-Unis dans le but de louer. Ce ne sont pas pour la plupart des spéculateurs attirés par une plus-value rapide et facile mais aux contraire de véritables investisseurs de long terme qui répondent à une demande stable.”

Et la plupart de ces investisseurs vont réaliser d’excellentes opérations : 6 à 8% de rendement net et 5% de hausse annuelle de valeur génèrent une rentabilité globale de 10 à 15% par an avec un risque limité. Cette rentabilité est bien supérieure à la quasi-totalité des investissements disponibles sur le marché. Est-il encore intéressant d’investir en immobilier locatif aux Etats-unis ? Oui, ça paraît évident. Est-ce que cela va s’arrêter bientôt ? Aucun risque !

Le mieux pour prévoir un bon investissement est de contacter un bon spécialiste établi aux USA comme Vincent Ricaud.

– Liste des (bons) brokers et agents immobiliers francophones En Floride : c’est ici.

– Guide de l’investisseur aux Etats-Unis.

– Guide de l’investisseur en Floride.

Vincent Ricaud – Investus Realty LLC

Investissement Immobilier en Floride

+(1) 941-538-2010 – www.investus.fr